أساسيات نموذج W4 لأصحاب الأعمال الصغيرة

نشرت: 2021-11-03نموذج W4 هو مستند أساسي يجب على كل صاحب شركة صغيرة جمعه من موظفيه قبل إصدار شيك الراتب الأول.

بينما لا تُلزمك مصلحة الضرائب الأمريكية بالإبلاغ عن أي معلومات يطالب بها موظفوك في W4 ، فإن هذه النماذج لا تزال خاضعة للمراجعة. قد تطلب منك خدمة الإيرادات إرسال نموذج W4 إليهم.

تداعيات عدم تقديم الموظف الجديد W4 تقع عليهم - مع إمكانية اقتطاع ضرائب أكثر من رواتبهم مما يفترض أن تكون.

اقرأ وتعرف على المزيد حول نموذج W-4 من وجهة نظرك كصاحب عمل.

ما هو نموذج ضريبة W4؟

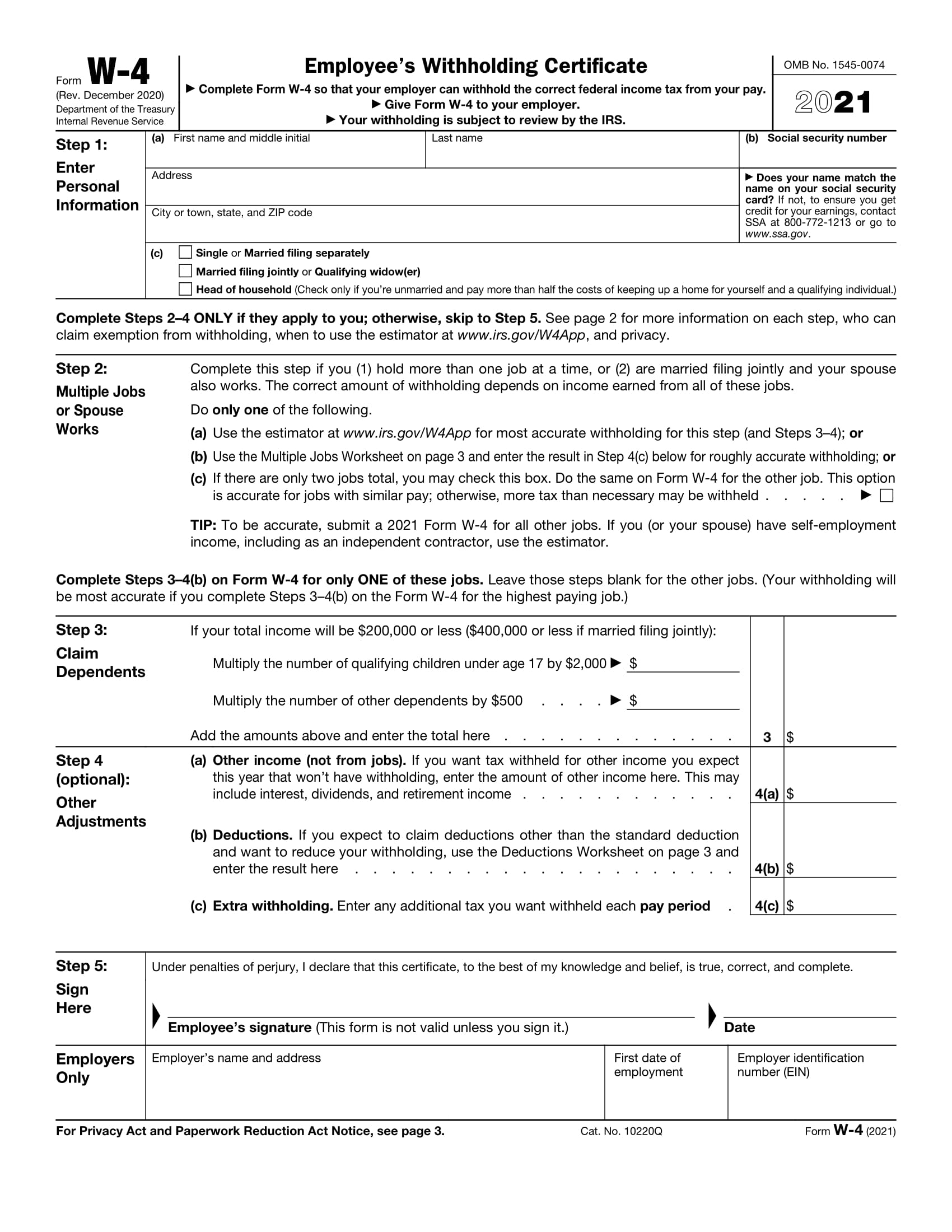

نموذج ضريبة W4 ، أو شهادة استقطاع الموظف ، هو مستند تابع لمصلحة الضرائب الأمريكية يحتوي على معلومات تتعلق بمبلغ الضريبة المقتطعة من راتب الموظف. باستخدام هذا النموذج ، يمكنك حساب ضرائب الرواتب وإرسال المبلغ إلى الولاية و IRS نيابة عن موظفك.

- حالة إيداع الموظف

- تعديلات وظيفية متعددة

- مقدار الدخل الآخر

- مقدار الاعتمادات

- مبلغ الاستقطاعات

- أي مبلغ إضافي يتم اقتطاعه من راتب الموظف

بدون نموذج W4 المعبأ بشكل صحيح ، لا يزال يتعين عليك حجب ضريبة الدخل الفيدرالية من أجور موظفيك. في هذه الحالة ، سيتعين عليك اعتبار موظفك منفردًا دون أي تعديلات أو استقطاعات أخرى.

لكي يكون W4 قانونيًا ومقبولًا ، يجب أن يحتوي على معلومات الموظف ذات الصلة ، مثل:

- السكانية

- الحالة الاجتماعية

- عدد الاستثناءات

يجب أن تظهر أيضًا مبلغًا بالدولار للاقتطاع وأي إعفاءات. يمكن أن تؤدي التعديلات على المبلغ بالدولار للحجز إلى إبطال نموذج W4.

كيف يملأ الموظف نموذج W4

جدد قانون التخفيضات الضريبية والوظائف لعام 2017 العديد من القواعد الضريبية ، بما في ذلك إزالة الإعفاءات الشخصية. نتيجة لذلك ، قامت مصلحة الضرائب الأمريكية بمراجعة نموذج W4. لم يعد بإمكان الموظفين خفض مبلغ ضريبة الدخل الفيدرالية المقتطعة من رواتبهم من خلال المطالبة بالبدلات.

باستخدام نموذج 2020 W4 الجديد هذا ، يمكن للموظفين فقط خفض استقطاع الضرائب عن طريق المطالبة بالمعالين أو استخدام ورقة عمل الخصومات.

فيما يلي الخطوات التي يجب على موظفيك القيام بها لملء W4 الخاص بهم:

الخطوة 1: أدخل المعلومات الشخصية

يجب على الموظفين إدخال المعلومات الضرورية التي تحدد هويتهم. يتضمن الاسم القانوني والعنوان ورقم الضمان الاجتماعي (SSN) وحالة الإيداع الضريبي.

الخطوة 2: وظائف متعددة أو التقديم بشكل مشترك مع الزوج

بالنسبة للموظفين الذين يرغبون في اقتطاع مبلغ أكثر أو أقل من المبلغ القياسي ، فهذه الخطوة هي المكان الذي يجب عليهم فيه تقديم إعلانهم. اعتمادًا على ظروفهم ، يمكنهم تحديد دخل أزواجهم أو وظائفهم المتعددة أو أي دخل من عملهم المستقل.

إذا كانوا بحاجة إلى مزيد من التوجيه لتحديد ما إذا كانوا معفيين من الحجز ، فقم بتوجيههم إلى الرسالة المكتوبة في النموذج قبل الخطوة الثانية.

هناك ثلاثة خيارات يمكنهم اتخاذها هنا. الخيار (أ) هو الأكثر دقة ويستخدم تطبيق مقدر الحجب من مصلحة الضرائب. يتطلب الخيار (ب) إدخالًا يدويًا في ورقة عمل منفصلة ، بينما الخيار (ج) هو الأسهل إكمالًا لأنه يفترض أن الوظائف لها أجر مماثل.

الخطوة 3: مطالبة الموظف المعالين

الموظفون الذين يقل دخلهم الإجمالي عن 200000 دولار أو أقل من 400000 دولار (في حالة التسجيل المشترك) مؤهلون للحصول على ائتمان ضريبي للأطفال. وجههم للتحقق من منشور IRS 972 - الائتمان الضريبي للأطفال إذا كانوا يرغبون في المطالبة بهذا الائتمان.

الخطوة 4: تعديلات الاستقطاع الأخرى

هذا القسم اختياري. ومع ذلك ، يمكن لموظفيك استخدامها إذا كانوا يريدون اقتطاع ضريبة إضافية أو يتوقعون المطالبة بخصومات أخرى مثل الدخل السلبي القادم من الاستثمار.

المجالات المدرجة في هذا القسم هي: