Cum se construiește un sistem de management al creditelor?

Publicat: 2022-06-13În sectorul financiar, soluțiile de gestionare a creditelor sau de creditare au fost cele mai lente când vine vorba de adoptarea digitalizării.

Acum, chiar dacă instituțiile de creditare au migrat de la foile Excel la un registru digital, sunt încă cu câțiva pași în urmă față de o soluție care să ofere o viziune holistică asupra performanței produselor lor, să automatizeze etapele de procesare a împrumutului și să evalueze randamentul creditului. capabilitățile unui individ în timp real.

Pentru a rezolva aceste decalaje între un furnizor de credite și digitalizarea completă, a apărut un sistem de management al creditelor.

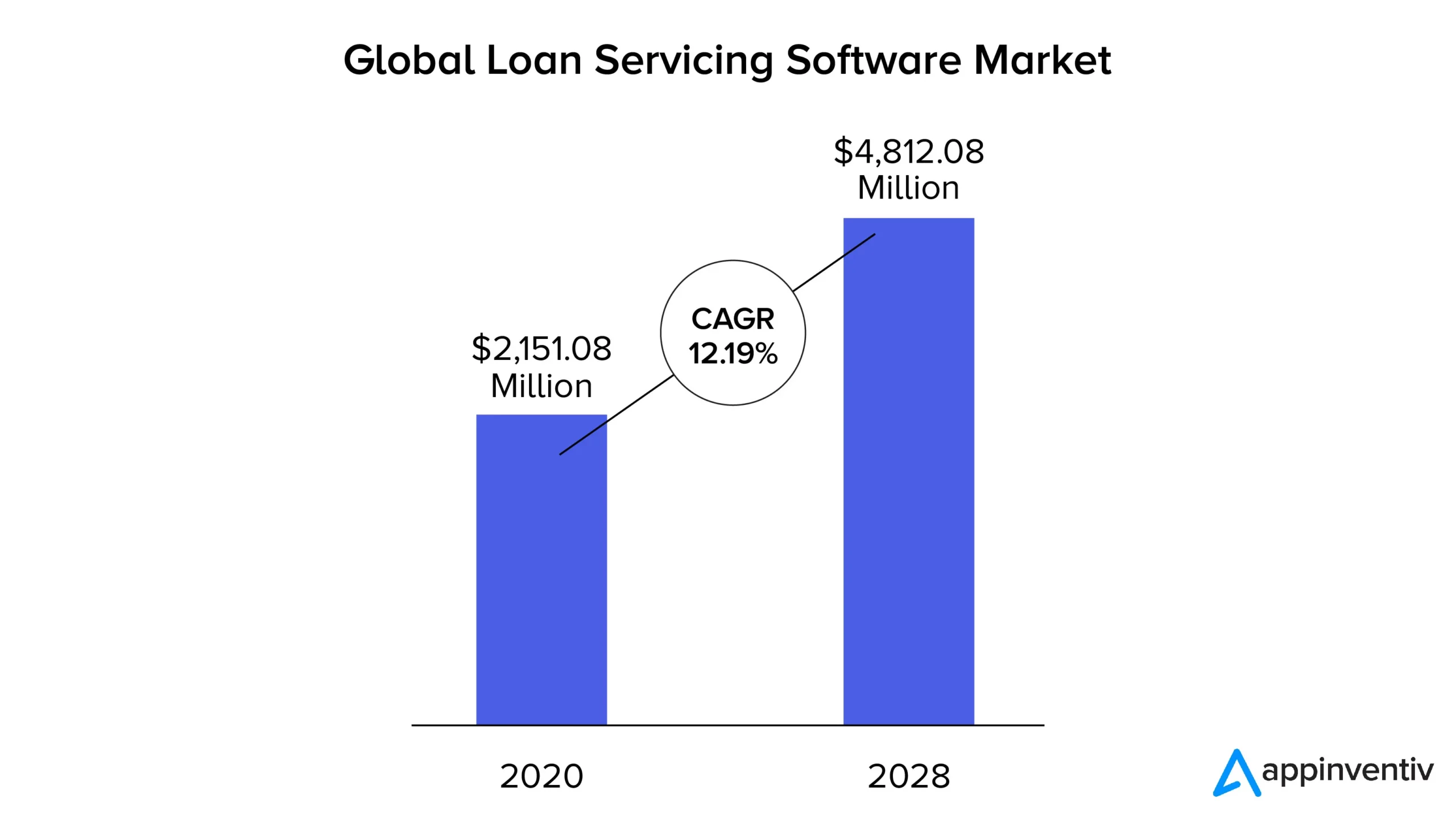

Pe măsură ce mergem mai departe în articol, vom analiza ce este un software de sistem de gestionare a împrumuturilor, beneficiile pe care le oferă și caracteristicile care îl fac să fie răspunsul la un set redundant de procese de gestionare a împrumuturilor. De ce ar trebui să-l citești? În condițiile în care transformarea digitală se extinde cu o viteză fulgerătoare, piața software-ului pentru sistemele de management al împrumuturilor este martoră la adoptarea globală.

Mai eficient și mai rapid decât sistemul moștenit , acesta le permite creditorilor să simplifice și să automatizeze generarea, procesarea și managementul de la capăt la împrumuturi.

Ce este un sistem de management al creditelor?

Un sistem de management al împrumuturilor pentru întreprinderi este o platformă digitală care ajută creditorii în automatizarea proceselor de gestionare a împrumutului, chiar de la cererea de împrumut până la închiderea acestuia. Permite cooperativelor de credit, băncilor, creditorilor în ziua de plată, creditorilor ipotecare și altor instituții financiare să adune și să verifice mai rapid datele clienților, să ofere noi produse de împrumut, să gestioneze produsele curente, să calculeze ratele dobânzilor, să măsoare capacitățile de returnare a împrumutului ale unei persoane etc.

Mai mult, acest software vine cu instrumente și seturi de tehnologie care ușurează procesul de creditare a consumatorilor prin generarea de rapoarte cu analize detaliate și obținerea de informații cheie mult mai ușoare și mai eficiente pentru creditori.

Acum că am vorbit despre beneficiile sistemului de management al împrumuturilor la un nivel înalt, haideți să ne aprofundăm în avantaje. Înțelegerea avantajelor software-ului vă poate ajuta să ajungeți într-un loc în care ați putea răspunde la partea așteptărilor despre cum să construiți un sistem de management al împrumuturilor.

Beneficiile software-ului pentru sistemul de management al creditelor

Avantajele unui sistem de management al împrumuturilor pentru întreprinderi vin prin diverse fațete. Să ne scufundăm în ele.

1. Eliminarea erorii umane

În ecosistemul de creditare, există o serie de calcule implicate. Calculele variază de la procentul EMI la suma plătită a împrumutului, în funcție de acreditările persoanei și de durata împrumutului. Aceste calcule se pot dovedi a fi predispuse la erori atunci când sunt făcute manual în foi de calcul ale software-ului de împrumut învechit.

Un sistem de management al creditelor este conceput pentru a gestiona calcule complexe și a oferi evaluări corecte aproape în timp real.

2. Economisește timp

Gestionarea unui împrumut poate fi un proces amplu, mai ales că există o serie de pași și o diligență îndelungată implicată în acesta. Când utilizați un software de gestionare a împrumuturilor, puteți converti toate documentele și sarcinile manuale într-o configurație digitală, care nu doar automatizează procesele de rutină, ci și ajută echipa să-și dedice timpul altor activități axate pe afaceri.

3. Generarea de rapoarte digitale

Automatizarea rapoartelor și aducerea lor într-un mod în timp real este o caracteristică valoroasă a designului unui sistem de management al creditelor. În sectorul creditării, rapoarte precum contabilitate, facturi și taxe sunt în general solicitate de investitori, organismele de reglementare și investitori. Aceste rapoarte, care de obicei trebuie trimise în mai puțin timp, trebuie să fie 100% exacte. Acum, ceea ce fac aceste software de gestionare a creditelor este că generează rapoarte în formatele preferate foarte rapid și cu garanția unei acuratețe ridicate.

4. Obțineți un avantaj competitiv

Un software de procesare a împrumuturilor poate ajuta creditorii să proceseze cererile, să atribuie și să monitorizeze mai multe împrumuturi și să le analizeze complet chiar de la etapa cererii de împrumut până la procesarea acesteia. Toate acestea cu garanția unui sistem rezistent la hack și erori.

Cu software-ul care gestionează aceste activități, echipele de produse și IT sunt libere să se uite la lansări de noi produse de împrumut și să își îmbunătățească relațiile cu clienții, oferindu-le suficient spațiu pentru a câștiga un avantaj competitiv.

5. Ușurează împrumutul

Numărul de ori în care o persoană contractă un împrumut în viața sa este foarte limitat. Așadar, odată ce găsesc un institut de creditare care le facilitează procesul, sunt șanse ca aceștia să devină clienți care revin. Folosind un software digital de gestionare a împrumuturilor, companiile pot simplifica procesul de aplicare, automatizează verificarea credibilității și automatizează sistemul de generare a împrumuturilor – totul pentru a face plata mai rapidă.

Aceste beneficii pe care le oferă un software de sistem de management al împrumuturilor sunt realizarea setului de caracteristici cu care software-ul vine la pachet. Un alt aspect esențial de știut atunci când învățați cum să construiți un sistem de management al creditelor.

Caracteristicile sistemului de management al creditelor

Sistemele de creditare sunt în general construite pentru a fi scalabile. Adică, puteți începe cu o funcționalitate simplă de KYC bazată pe inteligență artificială și apoi puteți dezvolta software-ul de acolo până la o soluție completă de gestionare a creditelor. Cu toate acestea, când vorbim despre caracteristicile produsului minim viabil (MVP) ale unei soluții cu drepturi depline care îndeplinește toate cerințele de reglementare, arată cam așa:

Initierea imprumuturilor

Este procesul prin care debitorii solicită un împrumut, iar creditorul îl procesează. Seturile de caracteristici care ar trebui să facă parte din acest proces sunt:

- KYC digital

- Împrumut software pentru documente

- Verificarea istoricului creditului

- Acordarea diferitelor tipuri de credite

- Automatizarea cererii și procesării împrumutului

- Infrastructură cloud pentru disponibilitatea și scalabilitatea împrumutului

Servicii de creditare

Fiecare tip de împrumut este diferit; vin cu diferite rate ale dobânzii, durate de plată și măsuri de due diligence. Caracteristicile de service ale sistemului de management al creditelor permit creditorilor să calculeze dobânda, durata rambursării, impozitele etc. Include, de asemenea, trimiterea de memento-uri de plată, extrase lunare, încasarea plăților și colectarea plăților lunare.

Colectare de datorii

Încasarea plății înapoi este o caracteristică crucială pentru orice afacere de creditare. Software-ul sistemului de management al împrumuturilor ar trebui să poată notifica când plățile sunt datorate de la împrumutatul individual, să calculeze taxele de întârziere, să facă calcule fiscale asupra plății și să trimită mementouri de plată debitorilor. De asemenea, puteți adăuga în software integrări terță parte care ar face debitarea automată a plății din contul bancar al împrumutaților.

Raportare

Pentru o afacere de creditare, este necesară o funcție de raportare și analiză pentru a crea rapoarte pe baza interacțiunilor cu alte companii și persoane fizice, pentru a analiza profitabilitatea produselor individuale și direcția generală pe care a luat-o afacerea dvs.

Singurul element care ajută la construirea caracteristicilor de raportare este integrarea în cloud. Prin intermediul cloud-ului, personalul de vânzări de la distanță poate accesa rapoartele și le poate partaja cu ușurință.

Decizia asupra caracteristicilor unui sistem de management al creditelor poate deveni puțin mai ușoară atunci când cunoașteți categoria de afaceri din care faceți parte. Lasă-mă să explic puțin mai departe.

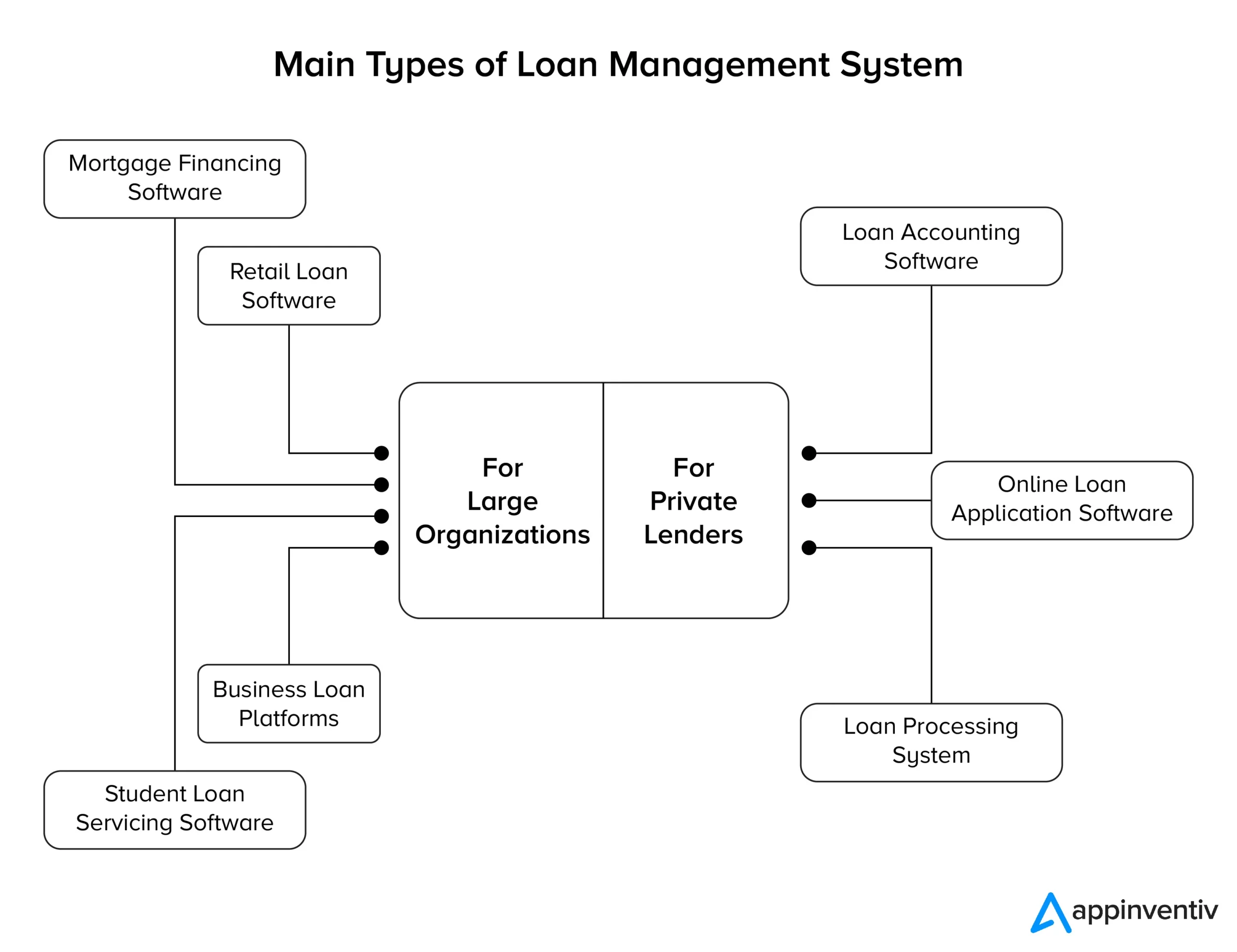

Startup-uri – Pentru firmele mici de creditare care acordă împrumuturi în cantități mici, un CRM de creditare poate fi util. Acesta va avea un nivel de bază de funcții de gestionare a împrumuturilor, cum ar fi istoricul interacțiunilor, managementul împrumutaților, analiză, managementul echipei, gestionarea informațiilor despre clienți etc.

Companii mijlocii – oferă împrumuturi complexe cu o gamă largă de oferte și un portal dedicat clienților. Prin intermediul portalurilor, clienții se pot implica în proces urmărind procesul de solicitare a creditului, plățile, zilele rămase de rambursare și chiar interacționând cu firma de creditare.

Creditori mari – Instituții precum băncile și creditorii privați se adresează milioanelor de debitori. Ei nu au nevoie doar de software de împrumut cu drepturi depline pentru creditori privați sau bănci, ci și păstrează securitatea în centrul atenției. Așadar, la Appinventiv, atunci când dezvoltăm software financiar , ne asigurăm că conectăm software-ul cu platforme precum LOS (Loan Origination System), Experian Hunter, NetBanking Connect, CIBIL, Perfios, PDF Statement Analyzer etc.

Prin aceasta, am abordat un alt element cheie al modului de a construi un LMS. Pe baza acestor caracteristici, există o serie de software care au intrat pe piață, ajutând debitorii să facă parte dintr-un proces ușor de împrumut. În același timp, devenind un nume ca cel mai bun software de gestionare a împrumuturilor .

Dacă aspirați să vă alăturați listei celor mai bune software de gestionare a creditelor, este imperativ să cunoașteți costul de a deveni unul, din punct de vedere tehnic.

Cât costă crearea unui software de sistem de management al creditelor?

Costul parteneriatului cu o companie de dezvoltare software financiară cu experiență care are experiență în crearea LMS poate fi oriunde în jur de 60.000 USD și 80.000 USD.

Să ne uităm la imaginea tabelară a acestor diviziuni de costuri.

| Sarcini | Timp necesar pentru finalizare (în zile) |

|---|---|

| Proiecta | 8 |

| Site-ul web | 12 |

| Dezvoltare backend | 48 |

| Dezvoltare front-end | 52 |

| Implementare | 5 |

Numărul de zile la care se reduce este de 125 de zile. Acum, dacă le convertiți în cele 8 ore de lucru tipice, ar deveni 1000 de ore.

Acum, atunci când partenerați cu o firmă de dezvoltare din Australia sau SUA, costul mediu pe care l-ar percepe va fi între 100 și 120 USD. Același lucru se va reduce la 60-80 USD atunci când vă asociați cu o agenție din India.

Acest lucru, la rândul său, se va traduce în cererea dvs. de gestionare a împrumuturilor care va costa între 60.000 USD și 80.000 USD .

Așadar, iată tot ce trebuie să știți despre cum să construiți un sistem de management al împrumuturilor. În cele din urmă, este important pentru companiile de creditare să știe că spațiul de creditare digitală crește în popularitate și cazuri de utilizare, la fel și cererea de satisfacție a clienților. Ceea ce este important este ca firmele de creditare să treacă la digital și să devină în primul rând clientul. Noi putem ajuta.

Dezvoltatorii fintech de la Appinventiv știu cum să creeze platforme de împrumut care să permită firmelor să ia decizii de afaceri mai bune și să-și îmbunătățească timpul de răspuns al clienților. Ajutăm creditorii să răspundă nevoilor debitorilor de mâine, astăzi. Luați legătura cu noi și începeți călătoria dvs. de digitalizare a creditării.