Jak stworzyć bramkę płatności? Koszty, korzyści, przypadki użycia, wyzwania, możliwości

Opublikowany: 2023-01-31W raporcie opublikowanym przez firmę Deloitte w marcu 2022 r. oszacowano, że do 2026 r. całkowita światowa wartość transakcji płatności cyfrowych osiągnie 11,3 bln USD, co oznacza wzrost o CAGR na poziomie 13%. Tworząc bramkę płatności, przedsiębiorcy mogą skorzystać z okazji bycia częścią tej monumentalnej zmiany. System płatności online, który składa się z kilku kluczowych interesariuszy, takich jak sprzedawca i konsument, okazuje się być kręgosłupem zglobalizowanego świata.

Stając się częścią ekosystemu płatności online, startupy i przedsiębiorstwa mogą czerpać korzyści z rosnącej cyfryzacji płatności. Kluczowo ważnym trybikiem w tym niemal bezbłędnym systemie płatności cyfrowych, bramki płatnicze to cyfrowe terminale punktów sprzedaży (POS), które pełnią kilka istotnych funkcji ułatwiających ekosystem płatności cyfrowych. Zanim zagłębimy się w budowanie bramki płatniczej, najpierw zrozumiemy, jak działają bramki płatnicze.

Co to jest bramka płatności i jak działa?

Kiedy wchodzimy do sklepu stacjonarnego, zrealizowanie transakcji (bezgotówkowej) polega na przesunięciu karty na terminalu POS, który przechwytuje informacje o naszej karcie i udostępnia je odpowiednim stronom w celu autoryzacji i sfinalizowania transakcji.

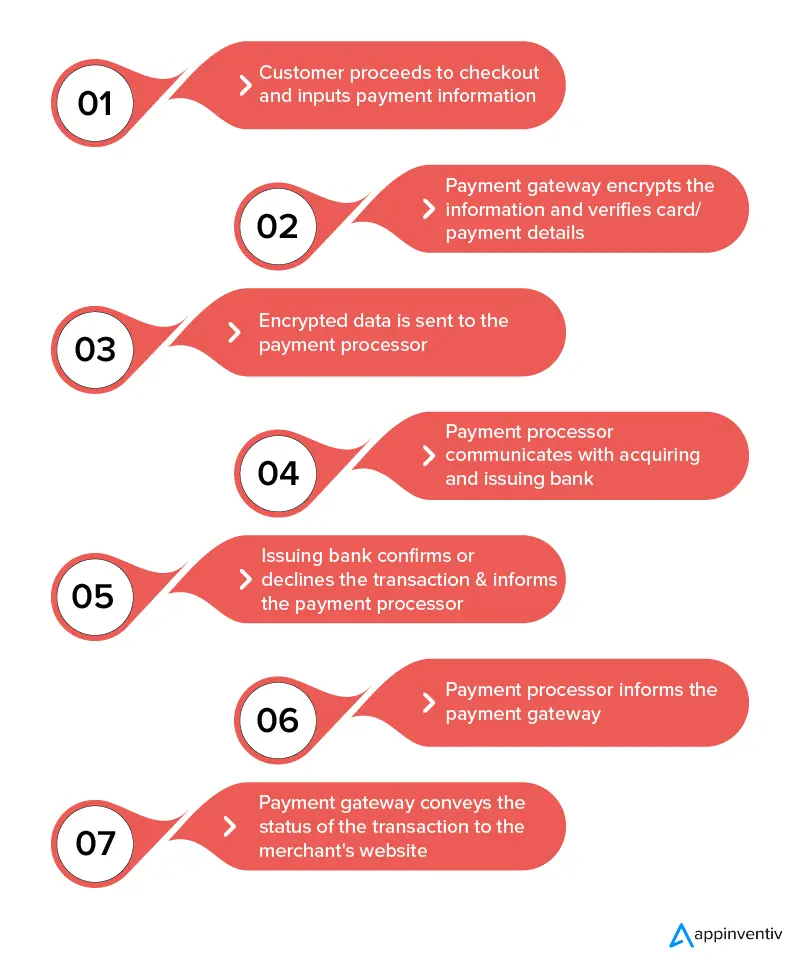

Kiedy powtórzymy to w cyfrowej witrynie sklepowej, bramka płatnicza działa jak terminal POS przechwytujący informacje o karcie konsumenta. Jednak inne funkcje życiowe zachodzą jednocześnie. Przyjrzyjmy się krok po kroku, jak przebiegają transakcje cyfrowe.

Krok 1: Po dodaniu przez konsumenta produktu (lub usługi) do koszyka i przejściu do kasy, jest on następnie przenoszony do bramki płatniczej na serwerze sprzedawcy lub na serwerach stron trzecich (różnicę wyjaśniono poniżej w artykule) . Konsument wybiera preferowany sposób płatności (na przykładzie karty kredytowej). Po wprowadzeniu danych karty konsument klika coś w stylu „dokonaj płatności”.

Krok 2: Gdy konsument prześle dane swojej karty, bramka płatnicza najpierw oznacza transakcję jako brak karty (CNP) oraz szyfruje i zabezpiecza informacje, które mają być przesyłane do wielu stron. Jednocześnie bramka płatnicza weryfikuje dane karty i uwierzytelnia ją.

Krok 3: Zaszyfrowane dane są wysyłane do procesora płatności. Procesor płatności to technologia, która komunikuje się z bankami w celu rozliczenia płatności.

Krok 4: Procesor płatności komunikuje się z bankiem przejmującym (bank handlowca) i bankiem wydającym (bankiem klienta), które oceniają transakcję.

Krok 5: Bank wydający i odpowiednia sieć kart (w większości przypadków Visa lub Mastercard) zatwierdzają lub odrzucają transakcję. Ta akceptacja lub odmowa jest przekazywana do procesora płatności, który wysyła status do bramki płatności.

Krok 6: Bramka płatności przekazuje status transakcji do strony internetowej sprzedawcy, który jest następnie wyświetlany na ekranie konsumenta. I w tym momencie transakcja zostaje zakończona.

A wszystko to dzieje się w ciągu trzech sekund!

Jak stworzyć bramkę płatności?

Migawka procesu rozwoju bramki płatniczej, przeanalizujmy w przewodniku krok po kroku, jak podejść do rozwoju niestandardowej bramki płatniczej.

- Zbadaj i wymyśl: Przed przystąpieniem do tworzenia bramki płatniczej należy najpierw ustalić cel biznesowy, jaki chcesz osiągnąć za pomocą bramki płatniczej. Powinieneś także zdefiniować grupę docelową i przeprowadzić dokładne badanie due diligence przed utworzeniem bramy. Po zakończeniu można przejść do tworzenia produktu.

- Rozwijaj infrastrukturę: Obejmuje to budowę systemów i sieci wymaganych do bezpiecznego przetwarzania, autoryzacji i rozliczania płatności. Są to główne elementy Twojej bramki płatniczej i powinny zostać opracowane przez renomowaną firmę opracowującą oprogramowanie bramki płatniczej, taką jak Appinventiv.

- Wdrożenie środków wykrywania oszustw: Jak już wspomniano, wykrywanie oszustw jest czymś, czego oczekują użytkownicy Twojej bramki płatniczej. Dlatego wdrożenie tego mechanizmu jest równie ważne, jak stworzenie samej bramy. Wdrażanie środków w celu wykrywania nieuczciwych transakcji i zapobiegania im.

- Uzyskaj licencje i certyfikaty: Tworzenie bramki płatniczej wiąże się z dużą zgodnością, jak omówiono powyżej. Zanim więc wypuścisz swój produkt na rynek, będziesz musiał uzyskać wszystkie niezbędne certyfikaty zgodności, które możesz uzyskać z pomocą firmy zajmującej się rozwojem bramek płatniczych.

- Zintegruj się z siecią przetwarzania płatności: Twoja bramka będzie musiała komunikować się z siecią przetwarzania płatności, aby autoryzować i rozliczać transakcje.

- Przetestuj i uruchom swoją bramkę płatności: Dokładnie przetestuj swoją bramkę, aby upewnić się, że działa prawidłowo i bezpiecznie, zanim udostępnisz ją publicznie.

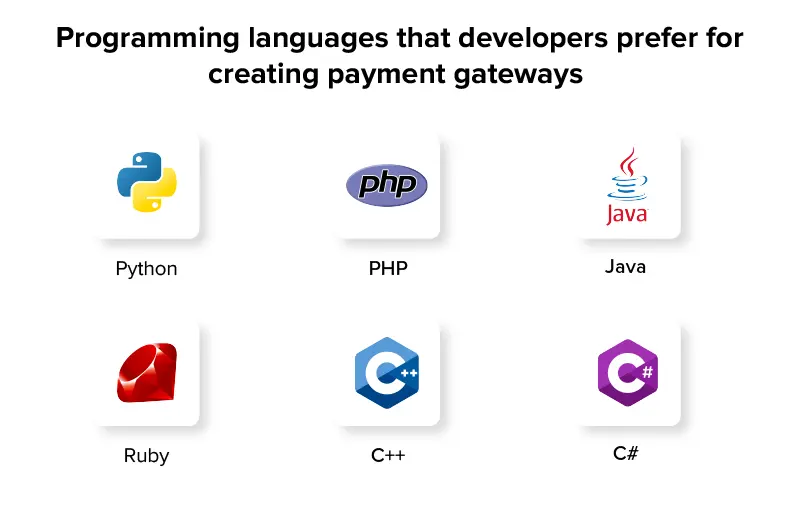

Podczas tworzenia bramki płatności można ją zbudować w różnych językach programowania, takich jak PHP, Java, Ruby on Rails, Python i .NET, w zależności od wymagań bramki i wiedzy programisty bramki płatności. Jednak ogólnie rzecz biorąc, jeśli budujesz stronę internetową lub aplikację internetową, dobrym wyborem może być PHP lub Ruby on Rails. Java lub Swift mogą być lepszą alternatywą dla aplikacji mobilnej.

Jakie korzyści może przynieść Twojej firmie utworzenie bramki płatniczej

Transakcje cyfrowe są synonimem zglobalizowanego świata. Tworząc bramkę płatniczą, przedsiębiorstwa i startupy mogą skorzystać z korzyści płynących z rozwoju bramki płatniczej, z których niektóre wymieniono poniżej.

- Jednorazowy koszt rozwoju: korzystając z zewnętrznych bramek płatniczych, takich jak PayPal i Stripe, płacisz opłatę za każdą transakcję, która może narosnąć do dużej kwoty w ciągu tysięcy transakcji. Natomiast dzięki niestandardowej bramce płatniczej inwestujesz w zbudowanie bramki płatniczej raz i nigdy nie musisz płacić ani grosza za usługę bramki płatniczej.

- Zaoszczędź do 3% na każdej transakcji: Jak wspomniano powyżej, dzięki niestandardowej bramce płatności nie musisz płacić opłaty za bramkę, jak zwykle. Oznacza to, że zaoszczędzisz do 3% na każdej transakcji.

- Łatwe zarządzanie zwrotami i zapytaniami: Jedną z rzeczy, w których firmy potrzebują pomocy podczas korzystania z zewnętrznych bramek płatniczych, jest przetwarzanie zwrotów, ponieważ czas rozpatrywania roszczeń wydłuża się, gdy w grę wchodzą zwroty. Ale dzięki bramce płatności możesz śledzić zwroty i otrzymywać aktualizacje w czasie rzeczywistym na ten temat.

- Twoja przygoda z działalnością związaną z pobieraniem płatności: dzięki opracowaniu niestandardowej bramki płatniczej nie tylko oszczędzasz pieniądze na opłacie, ale możesz także generować pasywny dochód, umożliwiając innym sprzedawcom korzystanie z Twojej bramki płatniczej. Możesz pobierać od handlowców nawet 2-3% od każdej transakcji, pozwalając im korzystać z bramki płatniczej.

Jednak branża płatności cyfrowych to grzęzawisko, a szczególnie głęboko zakorzenione wyzwania okazują się być wąskim gardłem w masowej adopcji takich systemów.

Rozwiązania największego wyzwania związanego z tworzeniem bramki płatniczej – Bezpieczeństwo

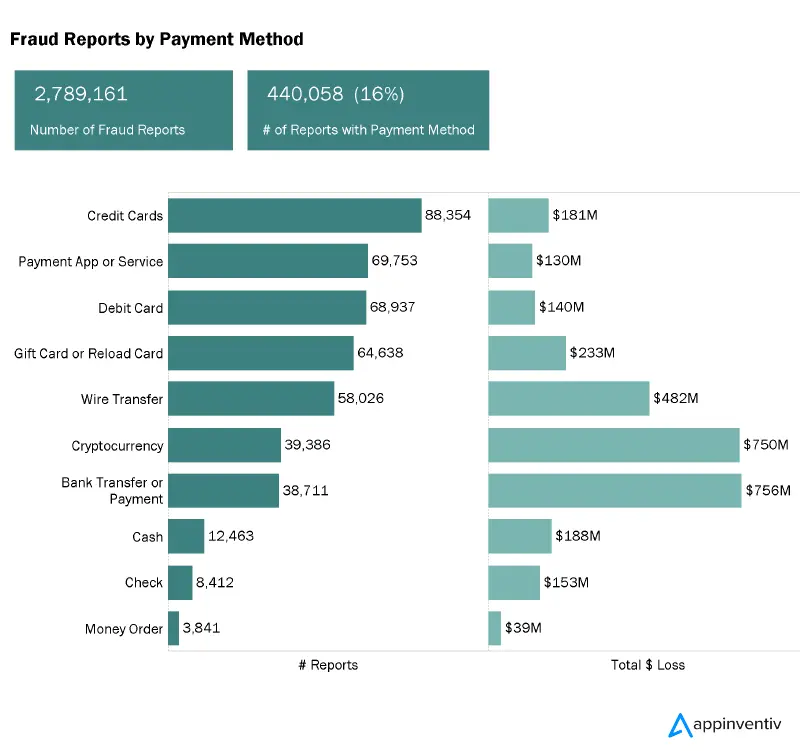

Federalna Komisja Handlu rządu Stanów Zjednoczonych w swoim raporcie opublikowanym w lutym 2022 roku zauważyła, że większość oszustw zgłoszonych w Stanach Zjednoczonych w 2021 roku dotyczyła transakcji cyfrowych. Powyższy wykres pokazuje, że gotówka, czeki i przekazy pieniężne stanowiły niewielki odsetek oszustw zgłoszonych w 2021 roku.

Powszechność takich oszustw i nadużyć wskazuje, że krajobraz płatności cyfrowych jest złożony i wymaga kompleksowych środków bezpieczeństwa w celu ochrony danych konsumentów i handlowców.

Właśnie dlatego rządy na całym świecie nałożyły na bramki płatnicze solidne środki bezpieczeństwa. Jednym z tych środków jest „Payment Card Industry Data Security Standard”, znany jako „PCI DSS”. Aby spełnić niezbędne standardy bezpieczeństwa, każdy dostawca bramek płatniczych musi przestrzegać wymogów bezpieczeństwa danych PCI.

PCI Security Standards Council to agencja węzłowa, która sprawdza tę zgodność i w efekcie zapewnia bezpieczeństwo naszych transakcji cyfrowych na platformach, urządzeniach i interfejsach.

Kolejnym środkiem bezpieczeństwa chroniącym nasze dane jest „3-D Secure”. Odnosząc się do bezpiecznego protokołu trzech domen, 3DS dodaje dodatkową warstwę bezpieczeństwa z uwierzytelnianiem dwuskładnikowym dla każdej transakcji. Usługi takie jak Visa i Mastercard wykorzystują już 3DS w większości transakcji, a hasła jednorazowe (OTP), które otrzymujemy na nasze numery komórkowe za każdym razem, gdy dokonujemy zakupu online, są żywym przykładem działania 3DS. (Przeczytaj także inne sposoby zabezpieczenia danych użytkownika za pomocą systemu Multifactor Authentication)

W swoim okólniku z lipca 2022 r. Reserve Bank of India ograniczył dostawcom usług płatniczych w całym kraju przechowywanie danych kart klientów, powszechnie znanych jako dane Card-on-File. Okólnik oznaczał, że wszystkie dane kart zostaną poddane tokenizacji, a faktyczne dane kart przechowywane w podmiotach (z wyjątkiem wydawców kart i sieci kart) zostaną usunięte. W ten sposób Indie stały się najnowszym przykładem tokenizacji zachodzącej w krajobrazie płatności cyfrowych.

Tokenizacja odnosi się do zastąpienia danych karty tokenami w celu zabezpieczenia klienta przed nieuczciwymi działaniami lub naruszeniem danych. Świat zachodni, czyli rynki amerykański i europejski, przyjęły już tokenizację na dużą skalę, zwłaszcza na blockchainie.

Rodzaje bramek płatniczych

Na podstawie umiejscowienia bramek płatniczych można je podzielić na trzy kategorie, które wyjaśniono poniżej.

- Hostowane bramki: Hostowane bramki płatnicze mają miejsce, gdy klient jest przekierowywany do witryny przetwarzania płatności z dala od witryny sprzedawcy. Ta hostowana brama to miejsce, w którym odbędzie się transakcja. Hostowane bramki są odpowiednie dla handlowców, którzy nie mają zasobów, aby spełnić niezbędne standardy bezpieczeństwa, aby hostować bramkę płatności na swoim serwerze. Ale powoduje to również, że sprzedawca ma niewielką kontrolę nad doświadczeniami płatniczymi konsumenta. Dodatkowo przekierowuje konsumenta ze strony sprzedawcy, dodając czas potrzebny do zakończenia transakcji. Ale te poświęcenia są konieczne, aby zabezpieczyć transakcję i dane konsumentów.

- Samoobsługowe bramki płatnicze: Samoobsługowe bramki płatnicze są umieszczane na serwerach sprzedawców, ale wysyłają informacje do adresu URL bramki płatniczej innej firmy w celu przetworzenia i uwierzytelnienia. Daje to handlowcowi większą kontrolę nad doświadczeniami płatniczymi klienta.

- Bramki płatnicze hostowane przez API : Bramki płatnicze hostowane przez API są najbardziej poszukiwane przez handlowców każdej wielkości, ponieważ dają handlowcowi pełną kontrolę nad procesem kupowania i płatności. Wymaga to jednak od sprzedawców zgodności ze standardem PCI DSS, ponieważ ich serwery będą przechowywać informacje o płatnościach każdego klienta.

Jakie funkcje chciałbyś mieć w swojej bramce płatniczej i ile to będzie kosztować?

Bramka płatnicza musi być szybka, wydajna i wystarczająco bezpieczna, aby przeprowadzić setki tysięcy transakcji. Zbudowanie bramki płatniczej lub jej MVP będzie kosztować od 150 000 do 250 000 USD. Ale ten zakres polega na opracowaniu głównej bramy. Koszty rozwoju bramki płatniczej wzrosną, aby stworzyć tę, która jest preferowana i używana przez masy.

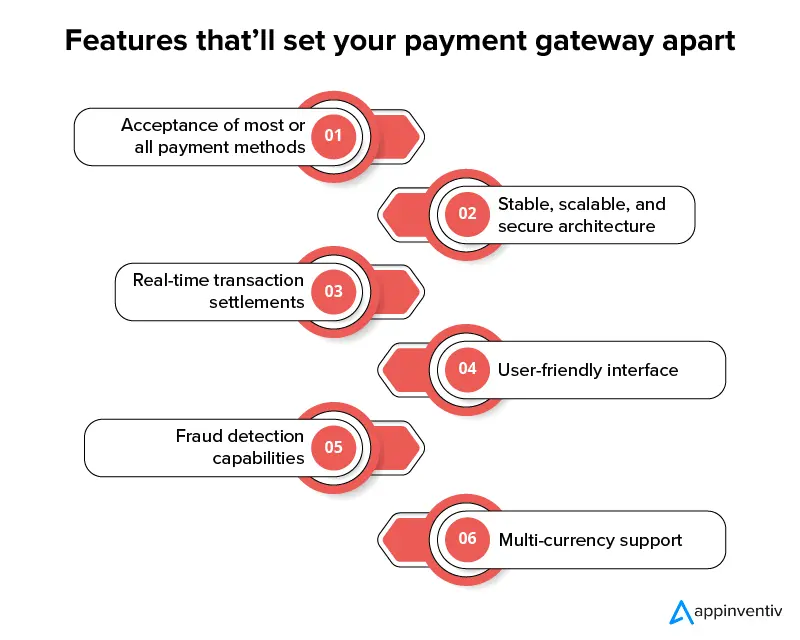

Istnieje wiele funkcji bramek płatniczych, które warto omówić z firmą świadczącą usługi w zakresie rozwoju bramek płatniczych, które wymieniono poniżej.

- Metody płatności: Dawno minęły czasy, kiedy karty kredytowe i debetowe były jedynymi dostępnymi sposobami płatności cyfrowych. Wraz z rozwojem mobilnych portfeli i innych cyfrowych metod płatności klienci oczekują, że sprzedawcy zapewnią większość, jeśli nie wszystkie, tych metod płatności. Dlatego opracowując bramkę płatniczą lub aplikację portfela mobilnego, upewnij się, że obsługuje ona większość cyfrowych metod płatności.

- Stabilność: Bramki płatnicze muszą działać przez 24 godziny przez 365 dni, dlatego wszelkie przestoje są traktowane z pogardą. Rozwijając bramkę płatności, upewnij się, że aplikacja jest stabilna i może być szybko skalowana, aby obsłużyć gwałtowny wzrost użycia. Artykuł opublikowany przez Asian Bureau of Finance and Economic Research w maju 2022 r. wykazał, że „płatność za pośrednictwem PayPal spada o około 10% podczas przerw w działaniu systemu PayPal”, co przekłada się na ogromną utratę dochodów.

- Transakcje w czasie rzeczywistym: Coraz częściej handlowcy i przedsiębiorcy szukają opcji, które oferują likwidację szkód w czasie rzeczywistym. Opracowując swoją bramkę płatniczą, spróbuj znaleźć najlepsze podejście do zapewniania płatności w czasie rzeczywistym bez narażania bezpieczeństwa.

- Przyjazny dla użytkownika UI/UX: Rozwijając swoją bramkę płatności, upewnij się, że nawigacja jest przyjazna dla użytkownika i dostępna dla wszystkich przewidywanych konsumentów.

- Mechanizm wykrywania oszustw: niezwykle ważną cechą systemów wykrywania oszustw jest połączenie systemów opartych na regułach, algorytmów uczenia maszynowego i analiz behawioralnych w celu identyfikacji wzorców i anomalii wskazujących na oszustwo. Ogólnie rzecz biorąc, systemy wykrywania oszustw w bramkach płatniczych mają na celu ochronę sprzedawców i konsumentów przed stratami finansowymi oraz ochronę integralności ekosystemu płatności.

- Skalowalne rozwiązanie: Zakupy online nie są liniowe, a sprzedawcy często są świadkami gwałtownych wzrostów transakcji przy określonych okazjach, takich jak Czarny piątek. Dlatego bramki płatnicze powinny być budowane z myślą o tych skokach i powinny mieć możliwość skalowania w razie potrzeby.

- Obsługa wielu walut: transakcje cyfrowe nie są ograniczone geograficznie; w związku z tym konsumenci w wielu krajach mogą korzystać z Twojej bramki płatniczej. Dlatego należy przyjrzeć się rozwojowi bramki płatności wielowalutowych, aby bramka była jak najbardziej inkluzywna.

W jaki sposób Appinventiv może pomóc w Twoich staraniach o stworzenie bramki płatniczej?

Skomplikowana technologia, taka jak bramka płatnicza, wymaga specjalistycznej wiedzy technicznej i analizy biznesowej, aby dostarczyć najlepszy produkt. W Appinventiv, jako wiodąca firma tworząca oprogramowanie FinTech z prawie dziesięcioletnim doświadczeniem, pomogliśmy tysiącom naszych klientów odblokować ich cyfrowy potencjał.

Od zbudowania aplikacji do płatności P2P po integrację bramki płatniczej, nasz zespół dysponuje technicznym know-how i opanowaniem koncepcji, które pozwolą Ci przenieść Twój biznes na wyższy poziom. Jeśli jesteś zainteresowany stworzeniem bramki płatniczej, nasz zespół z przyjemnością odpowie na wszelkie pytania. Skontaktuj się już dziś.

Często zadawane pytania

P. Jak zbudować bramkę płatniczą?

O. Budując bramkę płatniczą, pierwszym krokiem jest skupienie się na celach biznesowych. Następnie, po stworzeniu wstępnego planu i wybraniu agencji deweloperskiej, przedyskutuj pożądane funkcje i dodatki. Będziesz także musiał zadbać o zgodność i bezpieczeństwo, a po dokładnym przetestowaniu i debugowaniu możesz zacząć przyjmować płatności od swoich klientów.

P. Ile kosztuje zbudowanie bramki płatniczej?

A. Średni koszt uzyskania bramki płatniczej MVP mieści się w przedziale od 150 000 do 250 000 USD. Jednak dzięki zaawansowanym funkcjom i możliwościom koszt wzrośnie.

P. Ile czasu zajmuje zbudowanie bramki płatniczej?

O. Zbudowanie bramki płatniczej może zająć średnio od kilku tygodni do kilku miesięcy, w zależności od wielu czynników. Jednak opracowanie niektórych bardziej złożonych systemów może zająć więcej czasu.