DeFiステーキングプラットフォームを構築するには?

公開: 2022-11-22株式、ミューチュアル ファンド、さらには金に関係なく、投資関連のすべての調査を行うと、1 つの共通のアドバイスに出くわす可能性があります。それは、利益は投資を保持することにあるということです。

現在、投資家の 10 人に 1 人が仮想通貨に資金を投入しているため、資産を長期的に保持することに関する古い格言は、仮想通貨愛好家にも拡大されています。 多くの点で、暗号通貨のボラティリティを考慮すると、頻繁に売買すると、投資家が悪い取引で損をする可能性があるため、なおさらです。

DeFiを長期保有することでより多くのリターンが得られることは事実ですが、投資家が仮想通貨に投資する理由は、従来の投資モデルとは多少異なります。 仮想通貨投資家が以前は DeFi エコシステムに有利に働いていたときに通常行動する FOMO とギャンブルの考え方は、この分野により多くのボラティリティを追加することで裏目に出始めています。 ブロックチェーン ドメインが見つけたこれに対する解決策は、 DeFi ステーキング プラットフォームの開発にあります。

この記事では、DeFi ステーキング プラットフォームの開発方法、含める機能セット、講じるセキュリティ対策、プラットフォームの開発にかかる費用について詳しく説明します。

ただし、これを行う前に、DeFi ステーキングとは何か、そのさまざまな種類とは何か、プラットフォームへの投資を考えるべき理由を簡単に見てみましょう。

DeFiステーキングとは?

DeFi ステーキングは、暗号資産がスマート コントラクトでロックされるプロセスです。 投資家がこれを通じて得られるのは、受動的収入として機能することが多い報酬です。 一般に、投資家がステークする暗号資産は非代替可能および代替可能なトークンであり、その報酬はステークによって得られる利息です。

概念をより簡単に理解するために、 DeFi ステーキング プラットフォームを、定期預金を提供する非常に高いリターンと見なすことができます。 FD と同じように、x DeFi をステーキング プラットフォームに入れると、その見返りとして、プラットフォームは高い利益をもたらします。

DeFiステーキングの種類

DeFi ステーキング プラットフォームを構築すると、モデルを開発できる 2 種類のステーキング アクティビティに出くわします。

1. DeFiプロトコルへのステーキング

この場合、投資家はDeFiプロトコルでトークンをロックして、利回りとして得られる利益を得ることができます。 これらのプロトコルは通常、Aave のような借り入れと貸し出しのプラットフォーム、または SushiSwap や Uniswap のような分散型取引所で構成されます。

2.イールドファーミング

ここで、暗号投資家は、他のユーザーに流動性を提供するために流動性プールに資金を預けることにより、流動性プロバイダーになります。 プラットフォームの他のユーザーは、分散型取引所で預け入れられたトークンからローンまたは借りることができます。 その後、プラットフォーム料金は、流動性プールの所有権に応じて流動性プロバイダーに分配されます。

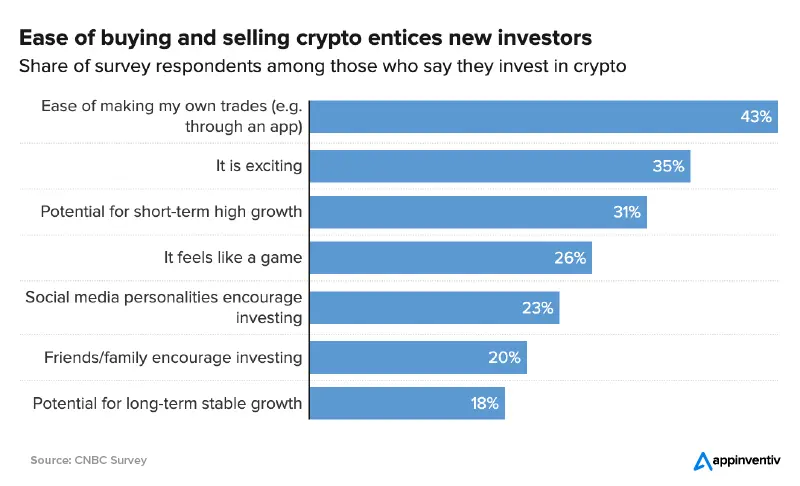

Whatsの前にDeFiステーキングプラットフォーム開発の基本を調べたので、その理由に取り掛かりましょう。 現在、業界が DeFi ステーキング プラットフォームを構築する必要があるのはなぜですか。投資家の 35% は、DeFi に興奮するという事実のためにお金を費やしています。

暗号通貨を長期的な成長モデルとして扱う投資家の割合が 18% と低いのに、なぜ起業家として DeFi ステーキングの開発に投資する必要があるのでしょうか? これに対する答えは、DeFi ステーキング プラットフォームを作成するときに得られる利点にあります。

DeFiステーキングソリューション開発のメリット

スタートアップや企業が DeFi ステーキング プラットフォームを構築するために投資している理由は、彼らとその顧客の両方に広がっています。

投資家向け: DeFi ステーキング プラットフォームの開発により、従来の銀行モデルよりも大きな利回りが得られます。 さらに、彼らはDeFi資産を保持できるため、長期的に市場のボラティリティを防ぎます.

企業向け: プラットフォームのトークンノミクスが十分に戦略化されている場合、複数のユーザーを引き付けてトークンの価値を高めます。 一方、投資家が行うすべての取引は、通常、企業が負担する手数料によって裏付けられています。

DeFi ステーキング プラットフォームの機能の基本を確認したので、DeFi AI プラットフォームの作成方法の詳細に取り掛かりましょう。その答えは通常、機能セットとトークノミクスを理解することにあります。

DeFi ステーキング プラットフォームの開発方法: 2 つの重要性

DeFi ステーキング開発の成功は、次の 2 つの重要な要素によって決まります。

- DeFiステーキングプラットフォームの特徴

- DeFi ステーキング プラットフォーム開発会社のプロセスが続きます。

両方の要因について詳しく見ていきましょう。

DeFiステーキングプラットフォームの機能

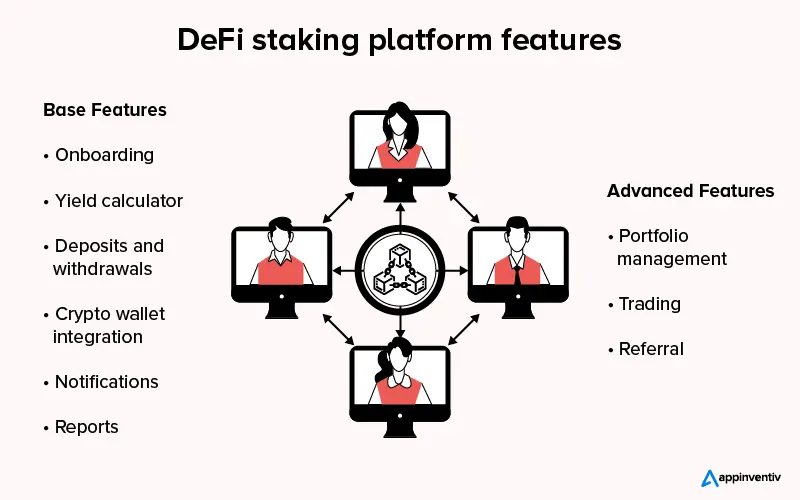

DeFi ステーキング プラットフォームが持つ機能によって、ユーザーの採用率と最終的な成功が決まります。 多くのプラットフォームと DeFi 取引所がサービスを提供しているため、競争力を維持することが重要です。 そうは言っても、DeFiステーキングプラットフォームのMVPを構築して、最初に水域をテストすることも同様に重要です.

DeFi ステーキング プラットフォームを構築する際に考慮すべき MVP 機能は、アプリケーションの基本バージョンであり、機能を追加することで高度な段階に拡張されます。

DeFiステーキング開発サービスの基本機能

1. オンボーディング

どのアプリケーションも、簡単なオンボーディング プロセスで開始できます。 Defi ステーキング プラットフォームも例外ではありません。 この機能では、ユーザーの登録と KYC に続いて、複数の支払いオプションを通じて暗号資産を購入するためのインターフェイスを提供する必要があります。

2.利回り計算機

この機能は、一定のロックイン期間に暗号資産をロックインした後に得られるおおよその金額を投資家に伝えます。 理想的には、投資家がロックイン期間、さまざまな量の暗号資産、および収益がどのようになるかを変更できる計算機を作成する必要があります。

3. 入出金

投資家には、ステーキング プロトコルで暗号資産を入金するための簡単なインターフェイスを提供する必要があります。 同様に、支払い時に収益を簡単に引き出すことができる必要があります。

Appinventiv のヒント:利回りの引き出し時に、投資家にステーキングに再投資するオプションを与えてください。 これにより、彼らはアプリケーションに従事し続けることができます。

4.暗号ウォレットの統合

仮想通貨ウォレットは、DeFi ステーキング プラットフォームを作成する際に必須の機能です。 MVP 段階でウォレットを作成することはお勧めしませんが、投資家が使用するトップの暗号ウォレット アプリとの統合を作成できます。 これにより、暗号資産とステーキング利回りを保管する場所が提供されます。

5. 通知

利回りの伸び、さまざまな資産の利率などを投資家に通知する戦略的な通知システムは、アプリケーションへの関与を維持する上で非常に役立ちます。

6. 報告

投資家には、取引のダッシュボード ビュー (賭けた暗号資産の量、パフォーマンス、賭け期間の詳細) を提供する必要があります。 これらは DeFi ステーキング プラットフォーム開発の MVP レベルの機能を補うものですが、いくつかの高度な機能があります –

- ポートフォリオ管理– どの暗号資産を賭けるべきか、投資家が情報に基づいた意思決定を行うのに役立つ金額について投資家を教育するポートフォリオ管理機能。

- トレーディング– ユーザーベースを確立したら、暗号資産のトレーディングにサービスを拡張できます。 これは、長期的な貯蓄に焦点を当てた投資家ベースと興奮のために投資する人々の両方の注目を集めるのに役立ちます.

- 紹介– DeFi ステーキング プラットフォームを作成する際に検討すべきもう 1 つの高度な機能は、投資家が誰かをプラットフォームに招待したときに暗号資産を取得できる紹介メカニズムを備えていることです。

機能リストを大まかに見てきたので、利害関係者ごとに掘り下げてみましょう。 通常、DeFi ステーキング プラットフォームを作成するときは、ユーザーと管理者の 2 つのモジュールに取り組みます。

ユーザーモジュール

1. 資産ステーキング– アプリケーションのこの機能により、ユーザーは資産を購入し、それらを賭けて、報酬を集めることができます。 次のような要素で構成されています。

- 暗号資産を購入する能力

- 最低賭け金機能

- ステーク条件を確認する機能 – 金額、ロックイン期間、およびステータス

- ステーキングのアクセスまとめ

- 報酬の詳細を表示

- 利益をウォレットに送金する

2.資産のステーキング解除–

投資家には、出金手数料とガス料金を支払った後、賭け金を簡単に出金できる方法を提供する必要があります。 プラットフォームは、利益を他の資産に再投資する方法も提供する必要があります。

3.メダルプール –

メダル所有者は、プールから毎週分配される株式を受け取ることができるはずです。 誰がメダルホルダーになるかは、暗号資産への投資額によって決まります。

管理モジュール

1. プールへのアクセス– 管理者は、報酬、ユーザーの推定収益に関してすべてのプールを表示し、報酬設定を変更し、すべてのプールのステーキング設定を更新できる必要があります。

2. 報酬の管理– プラットフォームは、管理者がユーザーとユーザーが蓄積できる報酬を管理する機能を提供する必要があります (ユーザーが報酬を受け取る方法のプロセスと共に)。

これらに加えて、DeFi ステーキング プラットフォームのセキュリティ面に特別な焦点が当てられています。 セキュリティ面では、コア、一般、および運用の 3 つのフェーズに取り組んでいます。

コア セキュリティ– ここでは、周辺の問題に対処するアーキテクチャが描かれています。

- 機密文書の機密性。

- 情報の完全性。

- サービス レベル アグリーメント (SLA) コンポーネントなどの測定によるサービスの可用性 – 最大許容ダウンタウン時間 [MTD] および回復時間目標。

- 許可されたユーザー アクティビティの説明責任。

一般的なセキュリティ– セキュリティ対策のこの部分は、次のようなアプリケーションの機能を回避します –

- プロセスまたはユーザー認証によるセッション管理、および認証状態を追跡するためのセッション識別 ID。

- エラー管理。

- データ漏洩やセキュリティ ハッキングを回避するための構成管理。

運用上のセキュリティ– このセクションでは、プラットフォームの基盤が安全であることを確認します。

- 展開環境の詳細は、ユーザー、コンプライアンス、および業界標準への対応について把握する必要があります。

- アーカイブ要件を把握し、組織のポリシーに照らして測定する必要があります。

- 改ざん防止、署名、難読化、IP 保護、およびライセンシングのプロセスを詳述した著作権侵害対策を実施する必要があります。

DeFi ステーキング プラットフォームの開発手順

DeFi ステーキング プラットフォームを構築するための機能を決定すると、次の成功を決定する要因が表面化します。DeFi ステーキング プラットフォーム開発サービス プロバイダーが従う手順です。

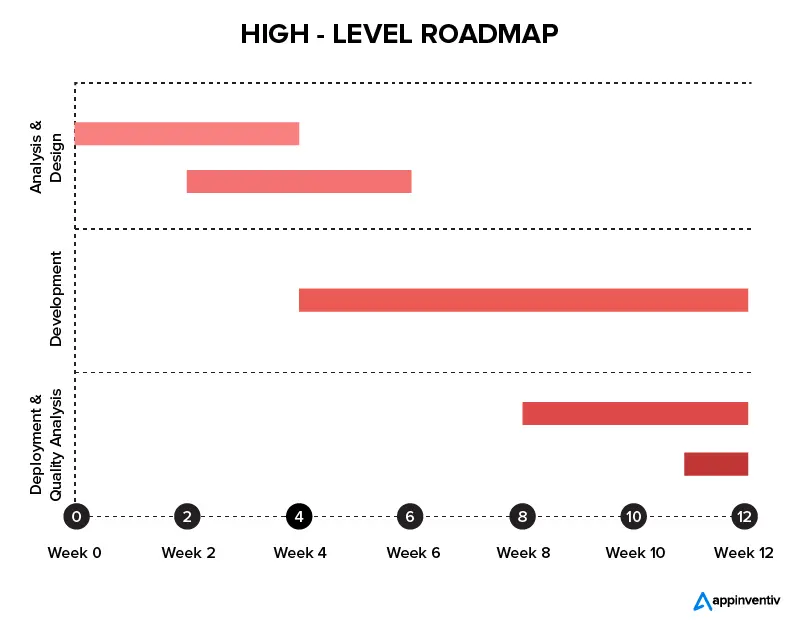

さまざまな開発機関がさまざまな段階で取り組んでいますが、Appinventiv では、運用レベルでプロトコルのベースを設定することから dapps 開発サービスを開始し、その後、設計および開発段階に進みます。 アジャイル開発アプローチを開発の中心に置いて、効率的で迅速なデリバリーを実現するための段階を以下に示します。

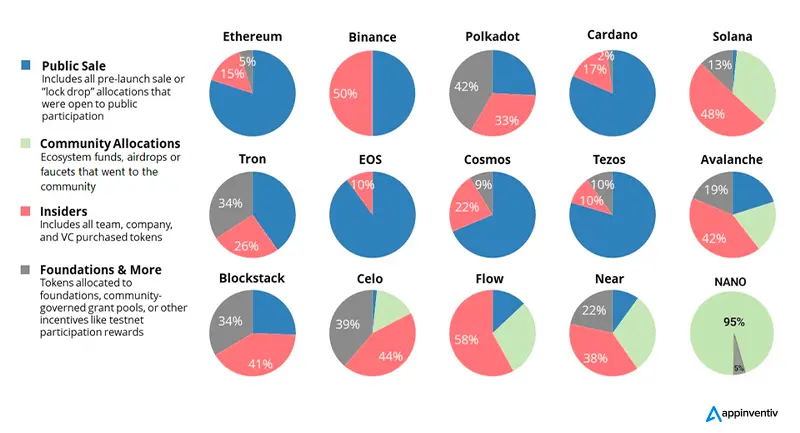

トークノミクス

トークンノミクスは、暗号ベースのブロックチェーン プロジェクトの重要な部分です。 トークンの価値と使用、その作成と配布、インセンティブ メカニズム、需要と供給に至るまで、ビジネス ロジックに関するすべてを担います。 およびトークンの書き込みスケジュール。

DeFi ステーキング プラットフォームのトークンノミクスを構築する際、次の点を考慮します。

- ユーザーは何個の DeFi トークンをステークしますか?

- どのDeFiステーキングプロトコルが使用されますか?

- ロックアップ条件はありますか?

- プラットフォームでのステーキング制限は何ですか?

- 手数料はどうなりますか?

- 支払いの頻度はどうなりますか?

- ステーキング プラットフォームは複利をサポートしますか?

ユーザーインターフェースのデザイン

正直に言いましょう。 DeFi 交換プラットフォームとステーキング アプリの大半は、パーソナライゼーションの範囲がほとんどまたはゼロで、紛らわしく、情報量の多いインターフェイスを備えています。 私たちのデザイナーが DeFi ステーキング プラットフォームで作業するときは、ユーザー向けにカスタマイズ可能なウィジェットを備えた最小限のインターフェイスを維持することに重点を置いており、対話したい情報に関してアプリ画面の所有権をユーザーに与えています。

DeFiステーキングプラットフォームの開発

DeFi ステーキング プラットフォームを構築するときは、支払いやトークンノミクスを管理するスマート コントラクトに開発範囲を集中させます。 投資家が暗号資産と利回りを簡単に保存できる暗号ウォレットの開発、および投資家、ステーキングプラットフォーム会社、および管理者の 3 つの対象者に固有のモバイル Web プラットフォーム。

安全

基本的に、すべてのブロックチェーン アプリは、一般的なコンセンサスなしにデータを変更することはできないため、100% 安全であると想定されていますが、実際には、現在構築されている種類の DeFi ステーキング アプリは完全に分散化されているわけではありません。 つまり、データがクラウドに保存されたり、従来の KYC オンボーディングが行われたり、投資家が銀行振込を行ったりする余地が常にあります。

これらの経路によるハッキングを防ぐために、すべての投資家に秘密鍵とシード フレーズが与えられ、すべての抜け穴が特定され、プロアクティブに閉じられる、セキュリティ ファーストの開発アプローチに従います。

展開とメンテナンス

ブロックチェーン以外のアプリケーションでもブロックチェーン アプリケーションでも、すべてのアプリで展開プロセスはほぼ同じです。 このアプリは、App Store および Play Store で公開されるか、既存のソフトウェアに統合されます。

スマート コントラクトに依存する DeFi ステーキング プラットフォームの開発に関しては、機能やトークノミクスに関してアプリに変更が加えられるたびに、スマート コントラクトを書き直して統合する必要があるため、メンテナンスの部分が難しくなります。 Appinventiv では、サービス提供の要素として、スマート コントラクトのメンテナンス部分を処理します。

DeFiステーキングプラットフォームの構築にはいくらかかりますか?

この時点まで、DeFi ステーキング プラットフォームを構築する方法のさまざまな側面を調べてきました。 起業家として知りたい次の側面は、DeFi ステーキング プラットフォームの作成にかかる時間と、DeFi ステーキング プラットフォームの開発コストです。

両方に対する答えは、プロジェクトの範囲 (追加しようとしている機能、アプリを利用したいプラットフォーム、追加したいパーソナライゼーションのレベル、およびインターフェースのデザイン) に完全に依存します。 これらすべての要素を合わせると、DeFi ステーキング プラットフォームの開発コストは 150,000 ~ 200,000 ドルになります。 ただし、この範囲は、ドラフトの最終的なスコープに応じて、大幅に増減する可能性があります。

私たちが推奨するのは、あなたの要件を私たちに伝えることです。私たちは、コスト、開発時間、複数の収益モデルを明確にして、DeFi ステーキング プラットフォームの旅に乗り出すお手伝いをします。 今日私たちと話してください。